Dagdeel 15 BR

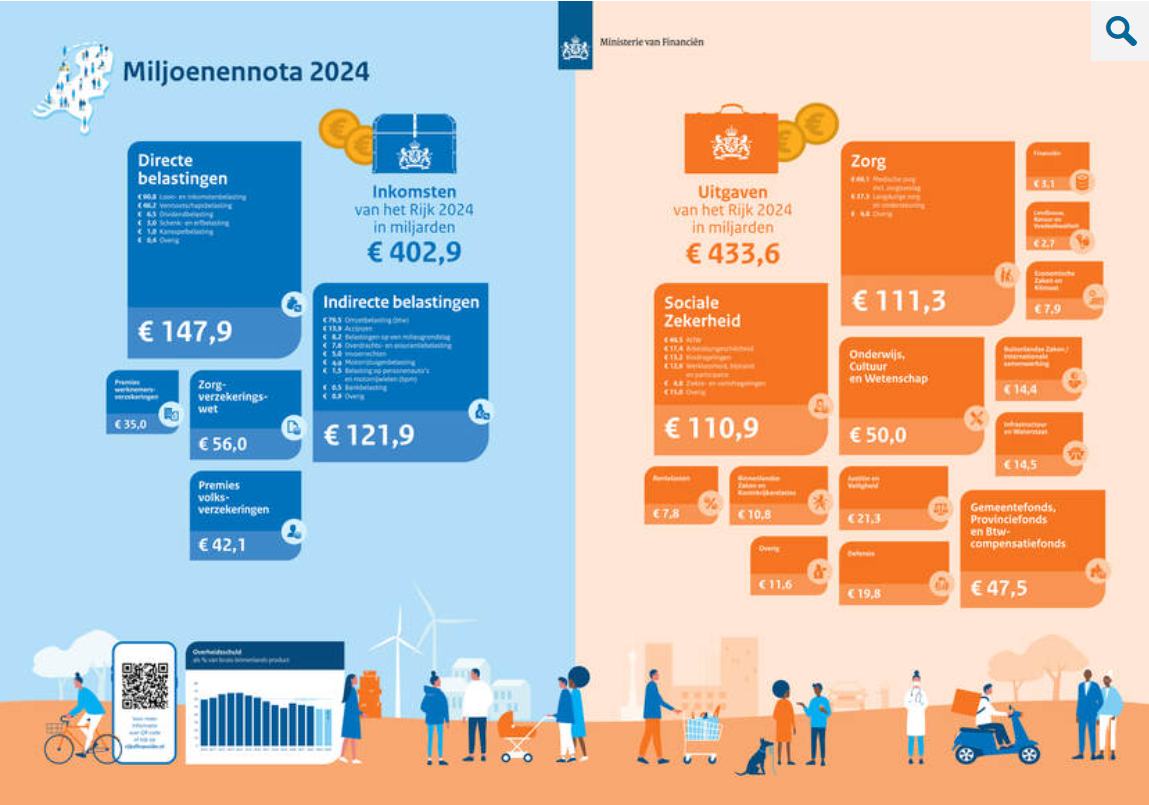

In dagdeel 1 zijn we gestart met de nut en noodzaak van belastingen. In paragraaf 1.2 van het boek heb je gelezen dat belastingen in ons land inkomstenbron nummer 1 zijn. In onderstaande afbeelding kun je zien dat de overheid schat dat er dit jaar € 366,4 miljard binnenkomt. € 242,4 miljard hiervan zijn belastingopbrengsten.

In eerdere dagdelen hebben we de loon- en inkomstenbelasting besproken. Hiervan schat de overheid dat er dit jaar € 80,2 miljard binnenkomt. Aan vennootschapsbelasting verwacht de overheid ruim 38,6 miljard binnen te krijgen. Serieuze bedragen!

Omzetbelasting /btw

Maar in de onderstaande afbeelding zie je ook dat de overheid schat dat er in 2023 ruim € 121.9 miljard binnenkomt aan indirecte belastingen. Van dit bedrag is € 79,5 miljard omzetbelasting. Dat betekent dat 65% van de totale indirecte belastingen bestaat uit omzetbelasting/btw.

In 2008 was het geschatte bedrag aan omzetbelasting (nog maar) €43 miljard. En als je 2023 vergelijkt met het coronajaar 2021 toen de geschatte omzetbelasting/btw € 64 miljard bedroeg, dan zie je de veerkracht van de economie.

Geschiedenis omzetbelasting/btw

De omzetbelasting heeft een verleden dat terug te leiden is tot tiende penning van Alfa. Wij pakken de draad op rond 1930 van de vorige eeuw. De Staat had veel inkomsten nodig om de oplopende uitgaven in de crisisjaren op te vangen. Deze financiële nood heeft tot de invoering van de omzetbelasting in 1934 geleid. Het ging om een heffing van 4% op goederen van Nederlandse fabrikanten en importeurs. Eerste levensbehoeften waren vrijgesteld en voor luxe goederen gold een hoger tarief van 10%. Een zegel op de rekening was het bewijs van betaling.

De totstandkoming van de BTW

Hiervoor heb je kunnen lezen dat de omzetbelasting al een lange historie in ons land heeft. Toch is de omzetbelasting niet altijd geheven volgens het systeem van de belasting over de toegevoegde waarde. Tot 1968 werd in ons land omzetbelasting geheven volgens het cumulatief cascadestelsel.

In 1968 werd de bestaande omzetbelasting vervangen door een door Prof. mr. Reugebrink ontworpen BTW-stelsel, namelijk door het systeem van Belasting Toegevoegde Waarde. Bekijk de video over de invoering via de link vanaf minuut 14.40.

Jij en omzetbelasting/btw

Iedere keer wanneer jij in een winkel, een snackbar of op internet iets koopt, betaal je niet alleen voor het product. Een deel van het te betalen bedrag is belasting. Deze belasting heet omzetbelasting of in de volksmond btw genoemd. Toch zijn omzetbelasting en btw niet hetzelfde. Meer hierover hierna.

Maar eerst een video.

BTW

Btw staat voor Belasting over de Toegevoegde Waarde. Btw betaal je bij het afrekenen van een goed of dienst. De ondernemer waaraan je btw betaalt, draagt dit bedrag af aan de overheid door middel van een btw-aangifte. Dus (bijna) ongemerkt draag jij bij aan de inkomsten voor de overheid in de vorm van omzetbelasting.

Een video over het systeem:

Winkeliers, restauranthouders, groothandels, handelaren, producenten, transportbedrijven etc. zijn verplicht om omzetbelasting over hun goederen en diensten te rekenen. Zij zijn ook verplicht om dit vervolgens aan de overheid af te dragen. Omdat omzetbelasting via ondernemingen wordt geïnd, en niet direct door de koper aan de overheid wordt betaald, is sprake van een indirecte belasting.

Maar wat is de omzetbelasting en wat is btw?

Over de omzetbelasting gaat hoofdstuk 5 in het boek. Niet alleen als inkomstenbron voor de overheid, maar ook voor het tentamen is dit een belangrijk hoofdstuk. Twee toetstermen, maar drie vragen en vijf te verdienen punten, komen uit hoofdstuk 5. Een belangrijk hoofdstuk derhalve.

- 1.18: De kandidaat stelt voor een situatie vast wie belastingplichtige is in de zin van de Wet op de omzetbelasting.

- 1.17 De kandidaat berekent voor een eenvoudige situatie hoeveel omzetbelasting een ondernemer moet betalen of zal ontvangen.**

Maar hoe werkt deze wet? Waarover betaal je btw? Wanneer betaal je btw? Wie zijn de belastingsubjecten? Wat is het belastingobject?

Wat ga je doen?

- Lezen 5.1-5.2 (10 minuten)

- We oefenen vervolgens de stof in de vorm van een Kahoot

Huiswerk:

- Het verdere huiswerk kun je vinden in het digitale boek (H5, opdracht 1-4) + mededeling in kanaal belastingrecht (zie post dd 13/11, 14.15 uur)