Dagdeel 7 BR-legal

In dagdeel 7,8 en 9 hebben we de verschillende boxen van de inkomstenbelasting onder de loep genomen. Met name zijn we stil blijven staan bij box 1 en box 2. Binnen box 1 zijn we met name dieper ingegaan op de bronnen loon uit dienstbetrekking, inkomsten uit overige werkzaamheden en de eigen woning.

Naast inkomsten kennen we ook nog een aantal bepaalde aftrekposten in de inkomstenbelasting. Deze aftrekposten verminderen het inkomen in een bepaalde box. Door deze aftrekposten betaal je minder inkomstenbelasting en premie volksverzekeringen.

Categorieën aftrekposten:

- Bij de berekening van de belaste inkomsten uit de eigen woning zijn de aftrekbare kosten met betrekking tot de eigen woning al besproken.

- Reiskosten die je maakt om op je werk te komen zijn in bepaalde gevallen aftrekbaar.

- Kosten die ondernemers mogen opvoeren.

- Persoonsgebonden aftrek. Op deze aftrekposten wordt hierna dieper ingegaan

Voor het tentamen moet je deze aftrekposten weten en kunnen toepassen:

1.11 De kandidaat bepaalt voor een situatie de aftrekposten.

1.7 De kandidaat somt aftrekposten op die niet-ondernemers kunnen opvoeren.

Persoonsgebonden aftrek

Naast de kosten die je maakt voor de eigen woning, onderneming of dienstbetrekking, kunnen er persoonlijke omstandigheden waardoor je extra uitgaven hebt. Sommige extra uitgaven mag je aftrekken van de belasting. Dat noemen we de persoonsgebonden aftrek.

Persoonsgebonden aftrekposten zijn:

- betaalde partneralimentatie

- uitgaven voor specifieke zorgkosten

- uitgaven voor tijdelijk verblijf thuis van ernstig gehandicapten

- studiekosten en andere scholingsuitgaven

- giften

- lening aan een startende ondernemer (durfkapitaal)

De uitgaven voor persoonsgebonden aftrek zijn verrekenbaar met het inkomen in box 1,3 of 2. Deze verlagen met andere woorden het belastbare inkomen in een box.

Voorbeeld

Dus het feit dat Peter nog een aftrekpost had met betrekking tot zijn eigen woning levert hem € 1000,00 aftrek op. Dat scheelt in het bedrag aan belasting dat hij in box 1 moet betalen. Immers hij betaalt nu niet over € 17.000, maar over € 16.000 inkomstenbelasting. De fiscus betaalt op deze manier mee aan de opleiding van Peter.

Aangifte en formulieren

Als je aangifte moet doen voor de inkomstenbelasting, gaat dat via een bepaalde vorm. Eerst krijg je een brief van de Belastingdienst dat je aangifte moet gaan doen.

Vervolgens log je in op de website van de Belastingdienst. Op de site zie je meteen een link naar het online aangifteformulier. Als je daarop klikt kun je inloggen met je DigiD. Die moet je dus natuurlijk wel op tijd hebben aangevraagd.

In de aangifte staan veel gegevens al voor ingevuld. Dat betreft bijvoorbeeld gegevens van je salaris of pensioen, je bankrekeningen en je hypothecaire lening. Deze gegevens heeft de Belastingdienst rechtstreeks van de diverse bedrijven en instanties ontvangen. Maar je bent er zelf wel verantwoordelijk voor dat de gegevens correct zijn. Je bent dus verplicht die altijd goed te controleren.

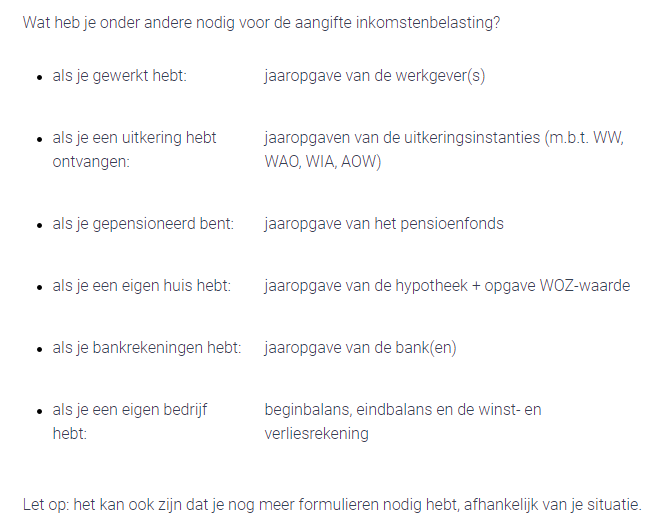

Ook voor het tentamen belastingrecht moet je weten welke gegevens je nodig bent voor een (bepaalde) aangifte inkomstenbelasting:

De kandidaat stelt voor een situatie vast welke gegevens nodig zijn voor de aangifte.

In dit dagdeel heb je twee zaken geleerd:

> Welke aftrekposten er zijn en hoe je deze in een box opvoert

> Welke formulieren/documenten je nodig bent voor het doen van aangifte inkomstenbelasting

Huiswerk: zie dagdeel 9

Succes!